На воде уже можно зарабатывать. Следующим прибыльным товаром станет воздух?

Гуру рынков рекламируют биржевые товары как эффективный способ долгосрочного инвестирования. Рост населения Земли, бурный рост развивающихся экономик (Китай, Малайзия, Индия и др.), общее население которых составляет 3 млрд человек, и связанный с ним рост потребления, монетарная политика развитых стран, провоцирующая инфляцию, и, наконец, восходящая фаза «суперцикла» цен на биржевые товары, которая продлится до конца этого десятилетия, — их основные аргументы.

Но ценообразование на биржевые товары устроено сложнее. Спрос на них имеет второстепенное значение при формировании цены. Например, спрос на алюминий в 40–60-х годах XX века вырос в 40 раз, цена же при этом постоянно снижалась. С 1965 по 1970 год потребление нефти выросло на 50%, цена за то же время упала на 17%.

Инфляционный аргумент не подтверждается историей. В последние

100–150 лет реальная стоимость компаний, входящих в индекс S&P500, выросла в тысячи раз, а реальная стоимость корзины биржевых товаров не изменилась.

Теория «суперциклов» также не выглядит убедительной: она выведена на базе всего четырех циклов, а статистика не дает достаточно данных для ее подтверждения. Кроме того, у каждого типа биржевых товаров свои перспективы. Посмотрим какие.

Нефть и газ. При медленном росте спроса у мировых производителей есть резервы увеличения добычи и возможности для создания нового предложения за счет, например, сланцевых нефти и газа. Долгосрочный прогноз спроса негативен — все быстрее развиваются альтернативные источники и более эффективные технологии получения энергии. С учетом бурного роста цен на нефть в течение последних 10 лет шансы на продолжение роста невелики.

Металлы. Несмотря на стабильно растущий (примерно на 3,5% в год) спрос, многие металлы торгуются вблизи себестоимости, а производственные мощности имеют резервы до 20%. Это означает, что дефицита не будет. Реальные цены сегодня соответствуют уровню 50-х годов прошлого века — периоду масштабного роста развитых рынков. В цене металлов высока доля энергии, а мы не ожидаем, что ее цена будет расти. Таким образом, металлы вряд ли станут прибыльной инвестицией в долгосрочной перспективе.

Продовольствие. С 1960 года жители Земли стали потреблять продуктов в среднем на 34% больше. Однако реальные цены на продовольственные товары за последние 30–40 лет существенно снизились. Причиной этого стал резкий рост производительности — за 50 лет в 3 раза в пересчете на гектар и в 12 раз в пересчете на человеко-часы. Ожидаемый рост потребления в развивающихся странах спорен: житель Бангладеш уже потребляет всего на 30% меньше зерновых, чем житель США. Скорее всего, при высокой волатильности цены на продовольствие продолжат снижение.

Товар, который должен расти в цене в долгосрочной перспективе, не торгуется на биржах. Это вода. Мир использует в 500 раз больше пресной воды, чем нефти. Развивающиеся страны отстают от развитых по потреблению воды на душу населения примерно в 2,5 раза. Климатические изменения в течение 10 лет будут требовать увеличения ирригационных возможностей в 5–10 раз только в Китае. Ожидаемый рост населения Земли на 30% к 2050 году вкупе с остальными факторами должен привести к утроению потребления питьевой воды за 40 лет (около 3% в год). Воду так же сложно перевозить и хранить, как нефть, а с учетом растущего загрязнения окружающей среды очищать ее становится все дороже.

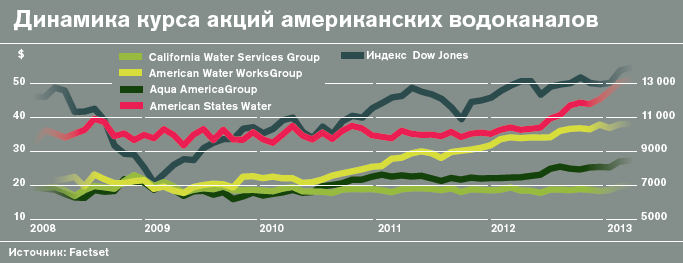

Инвестировать «в воду» можно, покупая земли, на которых расположены водные запасы, акции компаний, владеющих большими водными источниками, акции компаний, создающих технологии очистки и регенерации воды. Есть смысл покупать компании, осуществляющие поставку и очистку воды (стоимость водоснабжения даже в США растет примерно на 6% в год). Для портфельных инвесторов существуют ETF, которые инвестируют в связанные с водой бизнесы.

Полную версию статьи читайте на сайте Forbes.ru