Как заработать на американской политике

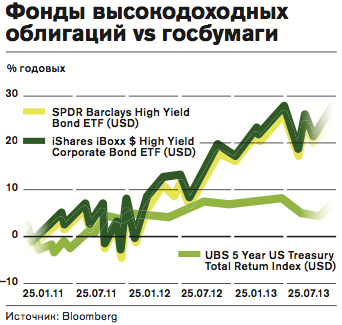

Спектакль окончен: путем нечеловеческих усилий американские политики сумели предотвратить очередную глобальную катастрофу и не позволили США допустить дефолт. Для инвесторов настало отличное время, чтобы выйти из тихой гавани: продать гособлигации и купить акции, а если они кажутся слишком рискованными, то облигации с «мусорными» рейтингами. Разница в доходности между «мусорными» бумагами и гособлигациями все еще достаточно велика. Частному инвестору стоит присмотреться к индексным фондам, инвестирующим в американские высокодоходные бумаги, например SPDR Barclays High Yield или iShares iBoxx High Yield.

В отличие от 2011 года на этот раз реакция рынка на политические баталии в Вашингтоне была минимальной. Конечно, мало кто сомневался в том, что компромисс будет достигнут. Но 16-дневная «заморозка» работы правительства утвердила рынок в мысли, что программы прямого стимулирования экономики — выкуп правительством гособлигаций на рынке — не будут свернуты, по крайней мере не в этом году.

Сворачивание программы в начале 2014 года тоже под большим вопросом. Аналитики с осторожностью называют 18 марта 2014 года, когда состоится очередное заседание ФРС, как возможную дату начала сворачивания программы прямых покупок.

Благодаря достигнутым договоренностям правительство США сможет функционировать до 15 января 2014 года, а к проблеме потолка госдолга власти вернутся только 7 февраля. Естественно, в таких условиях ФРС не станет усугублять ситуацию, сворачивая монетарные стимулы. К тому же в январе Бен Бернанке передаст власть новому председателю Джанет Йеллен. Ей, вероятно, потребуется время, чтобы скорректировать стратегию и оценить ущерб. По оценкам аналитиков, октябрьское противостояние стоило Америке от 0,3% до 0,6% ВВП, не считая негативного влияния на уверенность потребителей и бизнеса в завтрашнем дне.

Так или иначе, на финансовых рынках наступило заметное потепление. Первым на него среагировал курс доллара, который ослаб с июля более чем на 6%. Потом устремились вверх рынки акций и облигаций. Индекс S&P достиг исторического максимума, а доходность 10-летних госбумаг опустилась ниже 2,5% годовых впервые с июля 2013 года. Основная причина этого оптимизма — существенно сдвинулись ожидания начала цикла в росте ставок в США. Если летом инвесторы рассчитывали, что ставки начнут расти уже в конце 2014 года, то последние политические события в комбинации с плохой статистикой на рынке труда сдвинули этот момент на вторую половину 2015 года.

Несмотря на политические дрязги, в 2014 году американская экономика имеет все шансы наконец ускориться. По оценке Bank Credit Analyst, реальный рост может достичь 3–3,5%. Во-первых, независимо от результата новых договоренностей относительно судьбы американского бюджета 2014 год как минимум не принесет новых налоговых ужесточений. Во-вторых, политический риск прошел пик в октябре и водораздел между партиями уже не так непреодолим. Секвестр расходов и завершение стимулирующих программ, введенных в 2009 году, позволили значительно сократить дефицит бюджета, и важность поддержания экономического роста нашла поддержку у представителей обеих партий. В-третьих, Федрезерв продолжит свою ультрамягкую кредитно-денежную политику, поддерживая реальную экономику и опосредованно — финансовые рынки.

Соответственно, доходности на рынке американских госбумаг после периода консолидации вновь устремятся к 3%, а рынок акций продолжит бить рекорды. Инвесторам стоит воспользоваться моментом, чтобы избавиться от слишком длинных облигаций в портфеле и увеличить долю акций. Если покупка американских акций на максимальных ценовых значениях кажется сомнительной инвестицией, ваш вариант — облигации «мусорных рейтингов». Перефразируя Билла Гросса, управляющего крупнейшим фондом облигаций в мире, можно сказать: когда доходности растут, инвестор может получить прибыль от инвестиций в облигации только за счет покупки более рискованных бумаг, использования сильных временных колебаний (волатильности) рынка, поиска наиболее прибыльных бумаг, ну и валютной диверсификации.