До кризиса 2008 года стратегия индексного инвестирования считалась одной из самых успешных на фондовом рынке. Три четверти американских фондов с активным управлением на пятилетнем отрезке проигрывали индексу S&P 500. При этом издержки на управление индексными фондами были одними из самых низких. Таким фондам нет необходимости держать штат управляющих и аналитиков. Их основная задача — максимально точно копировать индекс.

Стратегия отлично работала на растущем рынке. Например, по состоянию на конец августа 2008 года всего лишь 11 российским паевым фондам акций из 63 удалось обыграть индекс ММВБ на трехлетнем интервале. Управляющие нескольких десятков российских индексных фондов могли только усмехаться, глядя на результаты своих коллег.

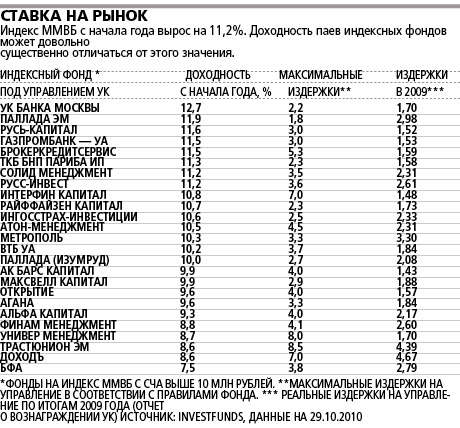

После кризиса картина полностью изменилась. Сегодня 70% фондов акций обыгрывает индекс ММВБ, который за три года упал на 19%. Кроме того, результаты работы индексных фондов сильно отличаются друг от друга. Например, с начала 2010 года индекс ММВБ вырос на 11,2%. При этом разброс доходности индексных ПИФов за тот же период составляет от 4,3% (фонд Центральной УК) до 12,7% (фонд УК Банка Москвы).

Необходимость точного копирования индикаторов сыграла в кризис злую шутку с этими ПИФами. Когда активные фонды распродавали акции, индексные фонды были обречены падать вместе с рынком. «Даже во время кризиса мы полностью соответствовали индексу. Стратегия есть стратегия», — говорит управляющий компании «Паллада Эссет Менеджмент» Юрий Ильин.

Разброс доходности индексных ПИФов объясняется несколькими причинами. По правилам ФСФР такие фонды могут некоторое время держать 30% средств в деньгах. Кроме того, доля конкретной акции в портфеле может отклоняться от ее доли в индексе на 3%. Управляющие пытаются использовать это, чтобы улучшить свои результаты.

Еще одна причина разницы в доходах индексных ПИФов — различный уровень комиссий. Издержки на управление этими фондами в среднем составляют 2,3% от СЧА (у фондов акций они около 3%). Но размер издержек в каждом конкретном ПИФе может сильно отличаться от среднего значения. Например, издержки пайщиков индексного фонда «Траст Юнион» (активы — 11 млн рублей) в 2009 году достигли 4,39% от СЧА, а максимально допустимый размер комиссионных, указанный в правилах фонда, — 8,5% от СЧА. Такому вознаграждению позавидовал бы любой управляющий фондом акций.

Сегодня индустрия паевых фондов в упадке. Пайщики не спешат возвращаться на рынок, напуганные кризисом и непрофессионализмом управляющих. Но на индексные фонды стоит обратить внимание — влияние управляющих здесь сведено к минимуму, а комиссионные относительно низки. Большинство аналитиков предсказывают рост рынка акций к концу 2011 года (прогноз «Тройки Диалог»: 2200 пунктов по индексу РТС). А на растущем рынке стратегия индексного инвестирования может быть очень успешной — вспомните докризисные годы.

Как выбрать индексный фонд? Обращайте внимание на соответствие доходности пая росту индекса. Отклонения в большую или меньшую сторону означают, что управляющий пытается переиграть сам себя, а это чревато потерями. Оцените размер СЧА. Чем он больше, тем меньше фонд зависит от притоков и оттоков денег пайщиков. Ключевой параметр — размер издержек. Инвестиции не требуют от управляющего никакого искусства, кроме копирования индекса, а значит, издержки должны быть минимальны.