Последние 3-4 месяца российский рынок акций торгуется в сравнительно узком диапазоне 1300-1500 пунктов по индексу РТС. В отсутствие серьезных инвестиционных идей российский рынок лишь следует за ценами на нефть, которые не выходят за пределы диапазона $70-$80 за баррель. В такой ситуации возникает естественный вопрос: если цена на нефть так и будет торговаться на этих уровнях, есть ли какие-либо перспективы у российского рынка?

Для того чтобы ответить на этот вопрос, необходимо понять, что же все-таки движет рынком в долгосрочной перспективе. Мы проанализировали динамику акций за последнее десятилетие. Индекс РТС с начала 2000 года по текущий момент вырос в 8 раз. При этом коэффициент P/E вырос весьма незначительно, с 6,6 до 7,6.

Основной же вклад в рост рынка внес более чем 7-кратный рост прибыли компаний, входящих в индекс. То есть дело не в изменении отношения инвесторов к рынку, а в финансовых показателях. Что же стало причиной столь сильного роста прибыли российских компаний?

Мы выделяем 5 важнейших факторов — рост цен на сырье, укрепление рубля, рост добычи в сырьевом секторе, реформы в отдельных сегментах и рост компаний, работающих на внутренних рынках за счет увеличения самих рынков (например, рост числа абонентов мобильных сетей).

Из этих пяти факторов два вряд ли будут работать в будущем — мало кто ожидает еще одного четырехкратного подъема цен на нефть, соответственно, сложно ожидать и укрепления рубля, который является сырьевой валютой. Фактор роста добычи также практически исчерпан, существенного роста можно ожидать лишь в золотодобывающем секторе.

Однако оставшиеся два фактора — реформы и расширение рынков сбыта — могут работать и в будущем. Реформы в ряде секторов (электроэнергетика, фиксированная связь) продолжаются и могут дать возможность заработать на переоценке акций, хотя этот фактор является скорее разовым, чем долгосрочным.

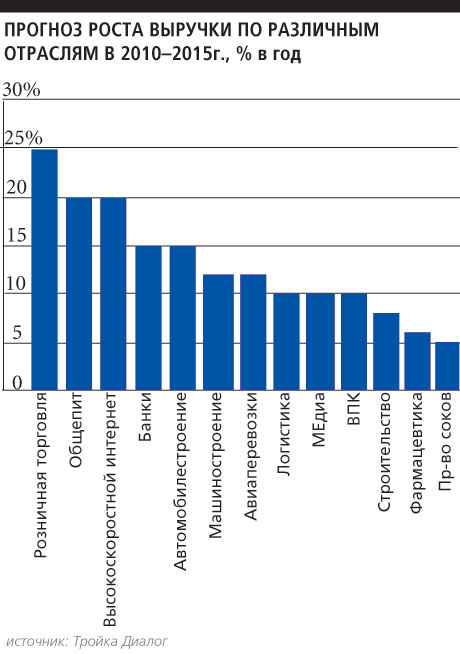

На роль единственного долгосрочного фактора роста претендует лишь расширение внутреннего рынка. Соответственно, лишь в акциях компаний, работающих на растущих рынках, можно ожидать устойчивого роста. В то время как в ряде секторов, таких как мобильная связь или производство пива, рынок близок к насыщению, остается еще немало сегментов, где российский рынок слабо насыщен по сравнению, например, с европейским.

Так, средний россиянин совершает 0,3 авиаперелета в год, а житель ЕС — 2 перелета. На среднего россиянина приходится 22 кв. м жилой площади, на европейца — вдвое больше. Компании, работающие в этих секторах, имеют долгосрочный потенциал роста, и их акции в состоянии расти, даже если цена на сырье останется на текущих уровнях (впрочем, в случае серьезного снижения цен на нефть эти бумаги пострадают, как и остальной рынок).

Исходя из вышесказанного, в обстановке сравнительно стабильных цен на нефть я предлагаю покупать акции ритейлеров, банков, транспортных и девелоперских компаний, производителей потребительских товаров. Некоторые компании из этих секторов уже весьма дороги, как, например, «Магнит» или X5, однако существует немало акций, которые не выглядят столь дорогими. На мой взгляд, хорошие перспективы у Сбербанка, ВТБ, «Глобалтранса», НМТП, Группы ЛСР. Именно у этих компаний наибольшие перспективы роста.

Автор — стратег ИК «Тройка Диалог»