Как Тимченко и Михельсон за 4 месяца заработали на перепродаже акций $800 млн

«Покупаю за тысячу, продаю за три тысячи. На эти два процента и живу». Этот старый анекдот наиболее точно описывает историю трехлетней давности, подробности которой стали известны только сейчас. А чтобы вникнуть во все ее хитросплетения, придется вернуться и вовсе на восемь с половиной лет назад.

Предыстория

Осенью 2004 года акционеры независимой газовой компании «Новатэк» решили продать свой блокирующий пакет французской Total. Сделка в итоге не состоялась, так как ФАС не дала ни формального согласия, ни отказа, а Total спустя год отозвала свое ходатайство на покупку акций.

Через год совладелец «Новатэка» Леонид Михельсон нашел нового партнера в лице «Газпрома», который приобрел 19,39% за $2,3 млрд. Особых выгод «Новатэку» появление нового акционера не принесло, так как «Газпром» предпочитал сам зарабатывать на внутреннем рынке, да и расставаться с монополией на экспорт никто не собирался.

Тогда Михельсон бросился в объятия уже третьего по счету партнера, и на этот раз его ставка сыграла. Новым акционером «Новатэка» стал Геннадий Тимченко, друг Владимира Путина и совладелец трейдера Gunvor. Капитализация «Новатэка» росла как на дрожжах: инвесторы поверили в лоббистские возможности Тимченко. И действительно, компания начала скупать активы и даже «ощипывать» «Газпром». Но для освоения масштабного проекта на Ямале нужны не только связи, но и технологии. Поэтому в марте 2011 года «Новатэк» договорился о партнерстве с Total, которая стала акционером как российской газовой компании, так и проекта на Ямале. На этот раз ФАС никаких препятствий не чинила.

Total купила около 12% «Новатэка», при этом доли Тимченко и Михельсона, контролировавших на тот момент около 50% газовой компании, почти не снизились. Как это произошло?

Схема

Еще осенью 2010 года «Газпром» разделил свой пакет акций «Новатэка» между двумя компаниями — ZGG Cayman Holding Limited (9,4%) и Gazfin Cyprus Limited (9,99%).

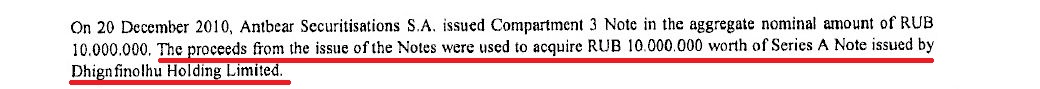

За 11 дней до нового, 2011 года «Газпром» продал компанию ZGG Cayman Holding Limited с принадлежащими ей акциями «Новатэка» ирландской фирме с труднопроизносимым названием Dhignfinolhu Holding Limited (DHL). В пресс-релизе «Новатэка» пояснялось, что DHL — компания специального назначения (SPV), действующая в интересах Газпромбанка. Через день другая компания, Hibridge Ventures Limited, принадлежащая Тимченко и Михельсону (50 на 50), сообщила о наличии двухлетнего форвардного соглашения на покупку 9,4% «Новатэка» у DHL.

В своем отчете за 2011 год «Газпром» сообщал, что продал акции «Новатэка» за 57,462 млрд рублей ($1,874 млрд), оценив одну акцию в 201 рубль. В день сделки между «Газпромом» и DHL котировки акций «Новатэка» закрылись на ММВБ на уровне 306,6 рублей. Дисконт в 30% назвали «позором», а политик Владимир Рыжков направил запрос в правоохранительные органы: в ходе проверки выяснилось, что оценщик рассчитывал цену «пакета акций, а не одной акции» (!), а ущерба нанесено не было, ведь акции газовая монополия продала с прибылью. История за давностью была забыта, можно сказать, что это была рождественская распродажа от «Газпрома».

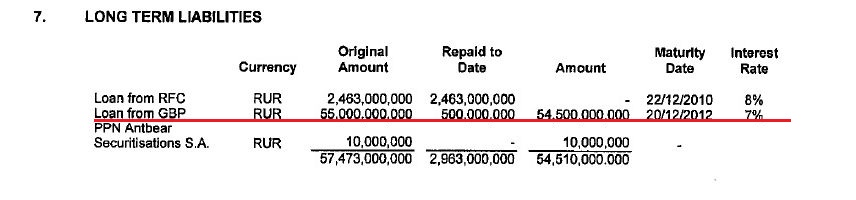

Где DHL с уставным капиталом €3 нашла деньги на покупку, пусть и с дисконтом, акций «Новатэка»? В отчете ирландской компании говорится, что 55 млрд рублей под 7% годовых одолжил Газпромбанк. Прокредитовал Газпромбанк и другую сторону форвардного соглашения — Hibridge Тимченко и Михельсона на сумму 51,5 млрд рублей.

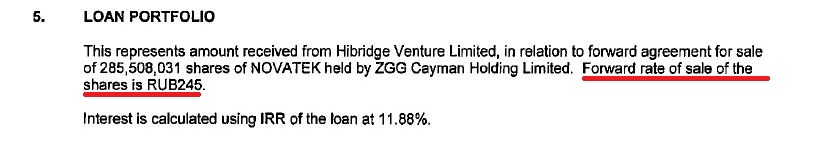

В отчете DHL сообщается, что цена акций «Новатэка» по форвардном контракту была определена в 245 рублей, то есть выше цены продажи «Газпрома», но ниже рынка.

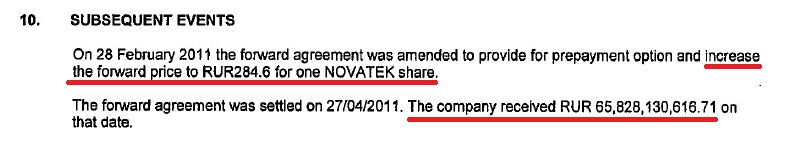

Затем цена повысилась до 284,6 рублей (в день изменения форвардного соглашения стоимость акции на ММВБ составила 385 рублей).

В конце апреля 2011 года соглашение было исполнено. DHL получила за акции «Новатэка» 65,828 млрд рублей ($2,36 млрд), то есть цена одной акции составила 230,6 рубля (рыночная стоимость — 361, 2 рубля). Почему цена исполнения оказались ниже указанной в отчетности форвардной цены? Опрошенные Forbes инвестбанкиры затруднились однозначно ответить на вопрос, так как для прояснения ситуации необходимо ознакомиться с форвардным соглашением. Представители заинтересованных сторон — Тимченко, Михельсона и Газпромбанка — от комментариев отказались.

За несколько недель до исполнения соглашения Тимченко и Михельсон продали 12,09% акций «Новатэка» Total за $4,108 млрд. В рамках этой сделки пакет 9,4% акций был оценен в $3,194 млрд. То есть доход Тимченко и Михельсона за 4 месяца от простой купли-продажи акций «Новатэка» можно оценить в $834 млн. Из этой суммы, конечно, нужно вычесть расходы на обслуживание кредита Газпромбанка.

В отчете за 2011 год DHL отразила операционный доход 14,7 млрд рублей. Как компания распорядилась полученными деньгами? Например, выдала заем на 2,3 млрд рублей под 5% годовых компании Setoro Investments Limited, а также купила на 3,8 млрд рублей ее акции. Setoro входит в группу аффилированных лиц «Стройтрансгаза», который принадлежит все тому же Тимченко.

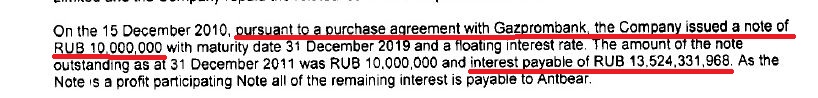

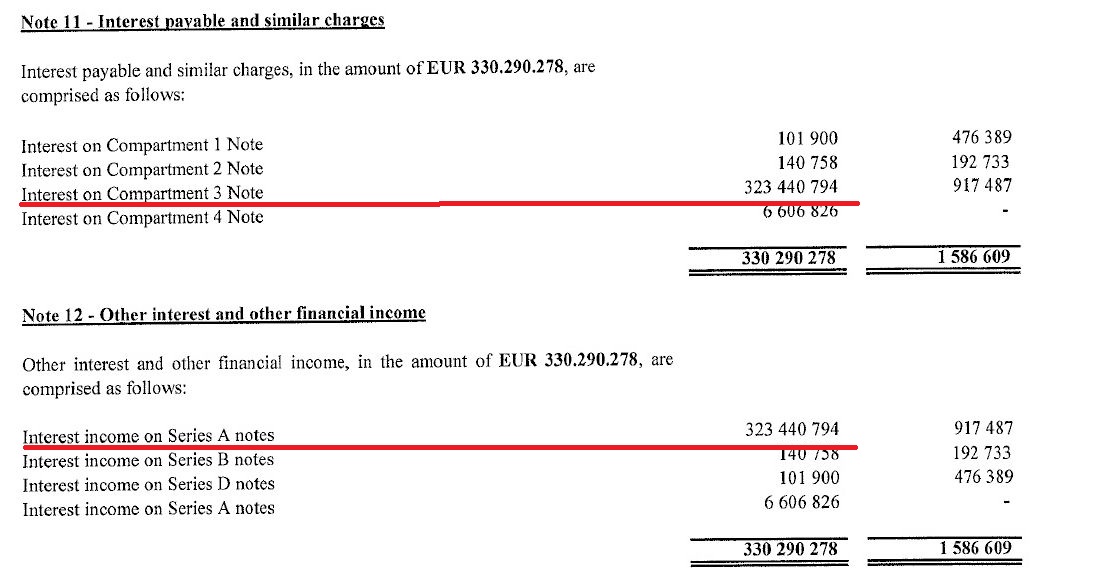

Кроме того, в рамках сделки с Газпромбанком и акциями «Новатэка» DHL выпустила ноты (PPN) на 10 млн рублей в пользу еще одной технической компании — люксембургской Antbear Securitisations, которая приобрела их за счет зеркального выпуска уже своих нот на 10 млн рублей. Выпуск PPN — это, как правило, вывод всей прибыли с минимальными издержками.

Все деньги, полученные по PPN, Antbear переправляет далее собственникам уже своих нот.

Получается, что «Газпром» заработал на продаже акций «Новатэка» около $740 млн (если считать от инвестиций в 2006 году без учета дивидендов), «Газпромбанк» через DHL — $485 млн, Тимченко и Михельсон — около $800 млн. Кажется, все остались в выигрыше.

Кроме, быть может, российского бюджета. Судите сами: Каймановы острова, минимизация налогов в Ирландии и Люксембурге.