В море отчетов, которые можно найти на сайте Банка России, недавно появился еще один — «Чистая позиция по внешнему долгу Российской Федерации (по секторам экономики)», который, при всей своей незаметности, может очень многое рассказать о сегодняшнем состоянии долгов России перед внешним миром и, что более важно, подсказать, что нас ожидает в будущем. Особенно в части будущего курса рубля.

Первый и самый неожиданный вывод — у нас больше нет долговой проблемы.

По крайней мере, если не только смотреть на эту проблему со стороны задолженности, но и принимать во внимание требования на иностранные активы.

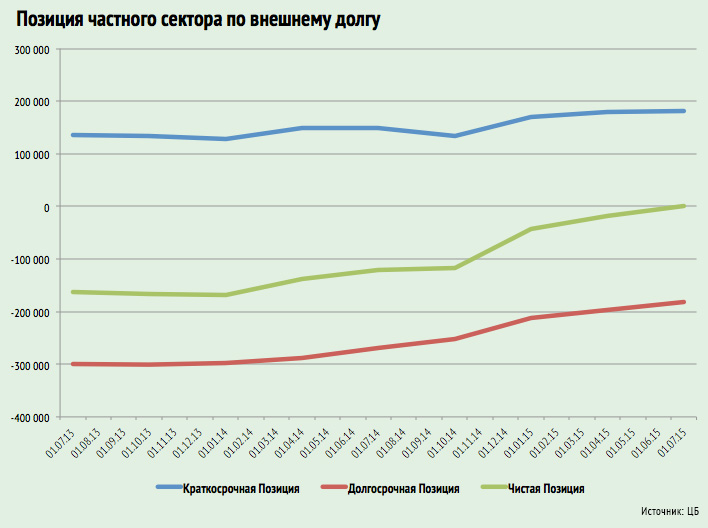

По состоянию на середину 2015 года российская экономика (за вычетом правительства и Банка России) превратилась из должника остального мира (около $170 млрд) в его кредитора (около $70 млн). Такой вывод следует из данных упомянутого отчета. Главное, чем он отличается от многократно повторенных цифр нашего частного внешнего долга (более $500 млрд), это учетом внешних активов, которые есть на балансе российских банков и компаний. Как выясняется, он сейчас примерно равен объему долга.

Что это означает?

Как минимум то, что часто повторяемые страшилки об угрозе потери валютных резервов из-за необходимости погашать внешний долг, возможно, слега преувеличены. У частного сектора «на круг» достаточно иностранных активов, чтобы обеспечить погашение своих внешних долгов. А если учесть, что профицит текущего счета за первое полугодие 2015 года составил почти $45 млрд, то денег на обслуживание долга также вполне хватает.

Возможно, риск связан с различной срочностью активов и долгов — долги надо гасить сейчас, активы придут позже?

Тоже нет.

В основном активы российских компаний и банков краткосрочные, а долги — долгосрочные. И как уже отмечалось, за последние полтора года мы смогли сократить внешнюю задолженность более чем на $100 млрд и нарастить наши заграничные активы почти на $50 млрд, что, собственно, и позволило выйти на баланс долгов и активов.

Остается вопрос: за счет чего это смогли сделать наши компании?

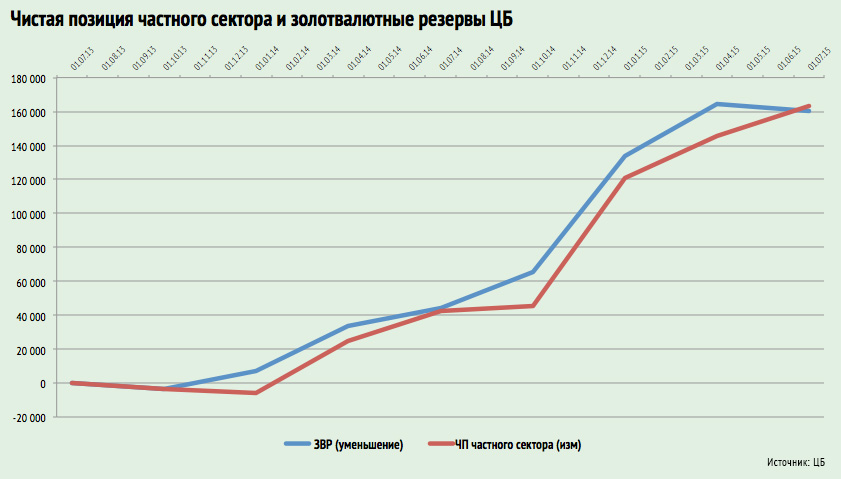

И здесь ответ весьма прозаичен — за счет Центрального банка.

Вся та валюта, которая пошла на уже упомянутое уменьшение задолженности и наращивание внешних активов, была получена (куплена) у Банка России. Хорошо это или плохо, сейчас уже поздно рассуждать.

Главный вывод — позиция частного сектора по внешним активам сбалансирована. Активы примерно равняются пассивам, и, если не случится каких-либо из ряда вон выходящих событий, ожидать давления на курс рубля в стороны понижения со стороны проблемы внешней задолженности можно в значительно меньшей степени.

Осталась проблема сбалансированности бюджета, основанного на определенном уровне рублевой цены нефти, которая будет постоянно «висеть» на уровнем курса рубля из-за непредсказуемости мировой конъюнктуры. Но это уже другая история…