Человек из фондов: общение с лидерами компаний как залог успешных инвестиций

В мае 2005 года студент Российской экономической школы и «Бауманки» Тимур Саликов занимался серфингом в Египте на Красном море. Как-то вечером, добравшись до номера, начал разбирать электронную почту. В спаме оказалось приглашение на собеседование в UFG, компания спешно искала помощника к управляющему партнеру UFG Asset Management Флориану Феннеру. Таким образом Саликов получил работу в департаменте, который занимался акциями.

Его карьерный рост начался уже через месяц — из компании ушел управляющий акциями, и огромный объем его работы лег на плечи вчерашнего студента. Через несколько месяцев Саликов работал под руководством исполнительного директора Светланы Ле Галль. Он стал соуправляющим по продуктам UFG Asset Management, связанным с акциями, — офшорным фондам UFG Russia Select Fund (в 2006 году в нем было $350 млн) и UFG Russia Alternative Fund ($13 млн), а также паевому фонду акций «Петр Столыпин» c объемом более 4 млрд рублей.

В те годы работа большинства управляющих компаний в России строилась вокруг одной идеи — покупка российских акций. И пока на рынок текли деньги иностранных инвесторов, идея отлично работала. Например, в 2006 году фонд UFG Russia Select Fund был признан журналом Eurohedge «лучшим фондом года» на развивающихся рынках с доходностью 54,7%, а паевой фонд «Петр Столыпин» показал результат 50,8%. Индекс РТС в 2006 году вырос на 70%.

Результаты окрыляли, и в конце 2007 года Ле Галль начала подготовку к запуску нескольких конкурирующих с UFG инвестфондов через свою компанию Aconit. Уход из UFG Ле Галль, а с ней и Саликова был непростым, eму предшествовал конфликт с Флорианом Феннером (об этом стороны вспоминать не хотят).

И хотя индекс РТС весной 2008 года был на историческом максимуме, запуск фондов не состоялся. Команда Aconit немного опоздала и не угадала со временем запуска — road show для инвесторов в апреле 2008 года оказалось неудачным, западные финансисты уже чувствовали, что кризис не за горами. И Саликов ушел из Aconit.

В октябре 2008 года он оказался в Allianz, где ему доверили управление двумя фондами — люксембургским Allianz ROSNO (Lux) Russia Equity Fund (ARREF) и «Альянс-РОСНО — Сбалансированный». Оба неплохо себя показали после кризиса. В 2009 году фонд ARREF вырос на 140,3%, «Сбалансированный» попал в тройку лучших по комплексной оценке Forbes с результатом 64,4%, в 2010 году ARREF вырос на 34,5%, а «Сбалансированный» — на 24,1%.

В конце 2011 года Саликова переманили в УК «Промсвязь», где он стал руководителем департамента управления активами. Он выстраивал продуктовую линейку управляющей компании и набирал команду. Объем активов «Промсвязи» составлял около 7 млрд в 2013 году, но за продукты с публичной оценкой Саликов не отвечал.

Он посчитал, что российский рынок управления активами терял самостоятельность, а управляющие компании встраиваются в департаменты private banking. Вдобавок, по его мнению, управляющие компании, несмотря на потерю доверия после кризиса 2008 года, продолжали агрессивные продажи продуктов с высокой маржинальностью, например навязывали клиентам высокорискованные структурные ноты.

Становиться частью машины продаж ему не хотелось, к тому же у него возникло желание реализовать свой собственный бизнес. В результате в середине 2013 года он объединил усилия с директором по работе с частными клиентами компании «Альфа-Капитал» Алексеем Илюхиным, который ранее выстраивал взаимодействие УК и private banking Альфа-банка. На момент ухода из группы клиентский портфель Илюхина составлял $400 млн.

Партнеры создали два проекта — family office ITS wealth management и управляющую компанию Ruthenium Capital в Швейцарии.

В family office обслуживаются несколько десятков человек в офисах Москвы, Швейцарии и Люксембурга, под управлением находятся более $200 млн. Клиентам предлагается набор услуг от обслуживания яхт до консультаций по налоговому резидентству. Одна из особенностей бизнеса в том, что в компании не обслуживаются чиновники.

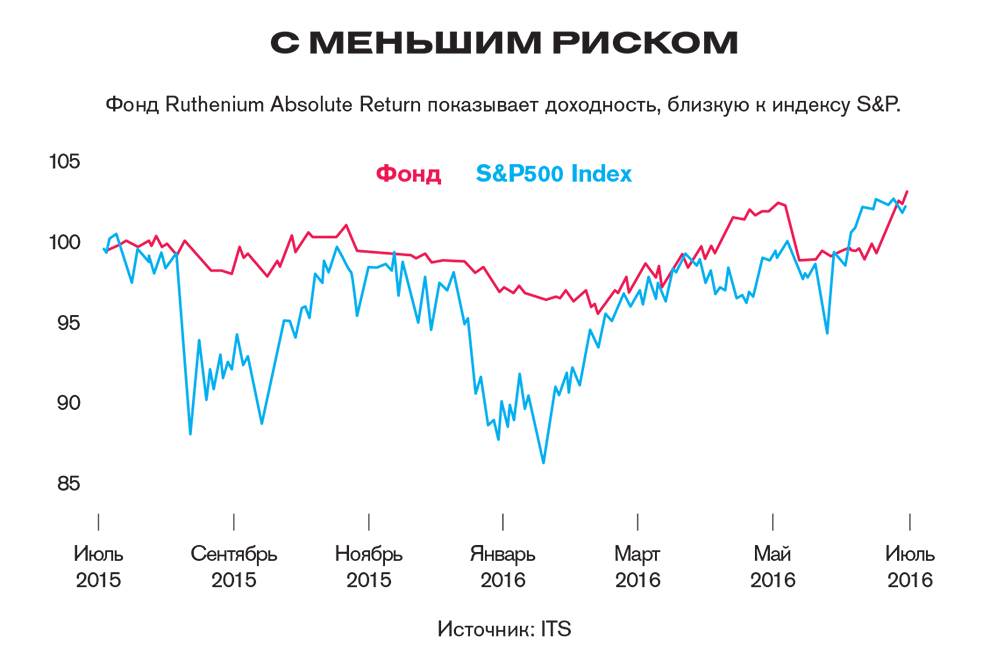

Партнеры также могут похвастаться публичным проектом: в августе 2015 года они запустили фонд Ruthenium Absolute Return (RAR) объемом более $30 млн. Идея фонда — стратегии с волатильностью, в частности с фьючерсом на индекс S&P. Эту идею под руководством Саликова ранее успешно реализовывал в «Промсвязи» управляющий Максим Попов. Теперь он занимается управлением активами в Ruthenium Capital. Клиентам нравилась эта стратегия, так как позволяла диверсифицировать традиционные портфели и получить доходность, не связанную с основными индексами. На конец августа 2016-го RAR принес доходность около 5% в долларах.

Ожидаемая доходность должна была быть выше — более 10%. Но, как признает Саликов, фонд поймал «черного лебедя», которым стало намерение Великобритании выйти из ЕС, и потерял около 2,5%, что для фонда с плановой волатильностью менее 6% в год значительно. Вдобавок к RAR в августе 2016-го партнеры запустили fixed income стратегию. Клиенты могут вложиться в нее через специальные сертификаты, выпущенные швейцарским банком Julius Baer (Actively Managed Certificate). В них первоначально было вложено свыше $17 млн клиентских средств. Ожидаемая доходность по ним составляла 6,5–7% годовых при волатильности 1–2%. Эта стратегия подразумевает вложения в облигации около 40 развивающихся стран (в основном с рейтингом BBB– и выше). Саликов объясняет, что стратегия подразумевает активную ребалансировку активов: в портфель не попадут облигации стран со схожей структурой экономики и с высокими рисками — Украина, Бразилия, Турция. Риск одной страны не должен превышать 20%, а эмитента — 10%. В облигационном портфеле есть немного российских госбумаг, но корпоративные облигации в него не попали. Стратегию облигационного портфеля разработал еще один бывший сотрудник «Промсвязи» Денис Семеновых. Плата за управление в фонде Ruthenium Absolute Return 2%, за успех — 20%. В облигационной стратегии есть только плата за управление 0,75%. Минимальная сумма инвестиций в облигации — $100 000, а в фонд — $200 000.