«Сбер» купил долю «Элемента»: к чему приведет эта сделка и что нужно знать инвесторам

Независимый «Сбер»

«Сбер» 22 января сообщил о приобретении 41,9% акций ПАО «Элемент»: 37,6% — у АФК «Система», 4,3% — у миноритарных держателей. Сумма сделки составила 27 млрд рублей. В результате сделки «Система» полностью вышла из капитала «Элемента», который был создан в 2019 году как совместное предприятие «Системы» и «Ростеха». Последний сохраняет свою долю в «Элементе», она составляет 41,66%.

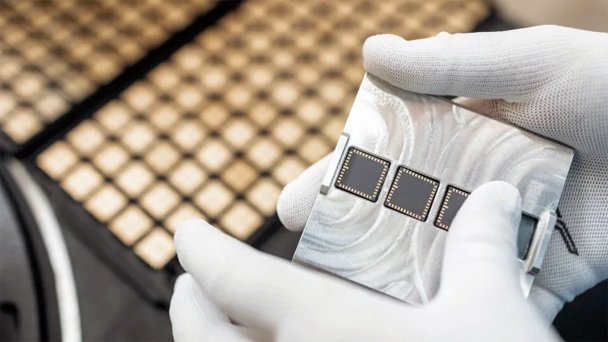

«Приобретение ПАО «Элемент» не окажет существенного влияния на финансовый результат Группы «Сбер», — говорится в сообщении Сбербанка. Но, как сообщает банк, поможет развитию его технологического бизнеса. «Элемент» специализируется на производстве микроэлектроники, в том числе выпускает чипы для банковских карт, авиации и медицинской техники.

Сбербанку производитель микроэлектроники нужен по нескольким причинам, говорит аналитик ФГ «Финам» Дмитрий Лозовой. По его словам, сделка гарантирует ему контроль над цепочкой поставок микроэлектроники и чипов, включая банковские карты, что снижает зависимость от внешних производителей. Кроме того, банк получает полный цикл производства отечественных чипов — от разработки до упаковки. Все вместе усиливает экосистему «Сбера», снижает себестоимость карт и терминалов, говорит он.

Покупка «Элемента» говорит о том, что «Сбер» расширяется как технологическая компания и укрепляет собственную технологическую независимость, говорит инвестиционный стратег «Гарда Капитал» Александр Бахтин. Сделка даст импульс для развития собственных ИИ-разработок «Сбера» и дата-центров.

Что будет с «Элементом»

Александр Бахтин из «Гарда Капитал» говорит, что «Элемент» в результате сделки со Сбербанком получает возможность новых инвестиций, лучшие условия финансирования проектов, а также доступ к корпоративной базе клиентов Сбербанка.

«Вхождение крупного институционального инвестора, который приобрел почти 40% компании, стало новым ориентиром для рынка и повысило капитализацию «Элемента» примерно до 60,76 млрд рублей», — говорит Дмитрий Лозовой из «Финама».

При этом как будет развиваться дальнейший инвестиционный кейс компании, сейчас сказать сложно. «Элемент» в 2024 году разместил свои акции на СПБ Бирже и привлек в ходе IPO 15 млрд рублей. Цена размещения составила 223,6 рубля за лот из 1000 акций, то есть 0,2236 рубля за акцию. Сейчас акции «Элемента» торгуются по 0,132 рубля — на 41% дешевле.

Акционеры «Элемента» получат от «Сбера» оферту на выкуп акций, как и полагается при таких сделках по закону об акционерных обществах, — как говорится в релизе банка, по цене, которая «в любом случае составит не ниже 0,1372 рубля за одну акцию».

Вслед за выкупом последует снижение ликвидности акций на торгах, а впоследствии нельзя исключать делистинга, говорит Бахтин. В свою очередь, Дмитрий Лозовой из «Финама» не видит причин для ухода «Элемента» с биржи.

В чем смысл для «Системы»

Для «Системы» продажа пакета акций «Элемента» означает снижение долговой нагрузки и упрощение обслуживания обязательств, говорит старший аналитик Инвестбанка Синара Константин Белов. Долги инвестиционного холдинга в последние два года росли высокими темпами.

Так, за 2024 год чистые обязательства выросли на 27%, до 315 млрд рублей. В конце июня 2025 года их объем составлял уже 382 млрд. Аналитики связывали такое положение дел с инвестированием холдинга, в том числе в лесопромышленный комплекс «Сегежа». Аналитики БКС тогда писали, что структуру долга могли бы улучшить сделки по продаже активов, в частности «Элемента».

«Средства [от сделки по продаже «Элемента»] могут быть использованы, по крайней мере, частично для погашения долга, что снизит будущие расходы «Системы» на обслуживание долговых обязательств, а это, в свою очередь, должно положительно сказаться на оценке компании», — говорит портфельный управляющий General Invest Татьяна Симонова.

При этом оценка инвесторами акций «Системы» в результате сделки вряд ли изменится, говорит старший аналитик по акциям компаний технологического сектора Альфа-банка Анна Курбатова. Это связано с тем, что сумма, за которую была продана компания, незначительна по сравнению с размером долговых обязательств АФК «Система», резюмирует Курбатова.