Инвесторы распродают облигации из-за Бернанке. Самое время покупать.

Волна паники, прокатившаяся по финансовым рынкам после выступления Бена Бернанке в мае этого года, была подобна цунами. Ожидания относительно того, когда начнется рост учетной ставки, сдвинулись почти на год — на середину 2014 года, и, как следствие, доходности на рынках облигаций стремительно выросли. По оценке Bloomberg, к середине лета инвесторы вывели из облигационных фондов более $60 млрд. Подобные тектонические сдвиги порождают два вопроса. Насколько реакция рынка адекватна? Создала ли ситуация новые инвестиционные возможности?

Вероятное сворачивание программы стимулирования напугало инвесторов, что привело к падению облигаций. Но прогнозы ФРС относительно экономического роста не реализуются, что не дает регулятору сократить стимулирующие программы. Например, в 2013 году ФРС ожидает рост ВВП 2,45%. Однако в I квартале ВВП вырос на 1,8%, прогнозы инвестиционных банков на II квартал и того меньше — около 1%. А если каждый квартал рост не превышает 2%, то годового роста в 2,45% никак не получится.

Инфляция, еще один индикатор, определяющий движение ставки, продолжает снижаться. Вопреки популярным рассуждениям, ультрамягкая политика не вызвала всплеска инфляции.

Наконец, главный ориентир ФРС — снижение безработицы до 6,5% — порождает больше вопросов, чем ответов. Пока что основные успехи в борьбе с безработицей были обусловлены снижением доли работников в населении вследствие выхода на пенсию поколения беби-бумеров.

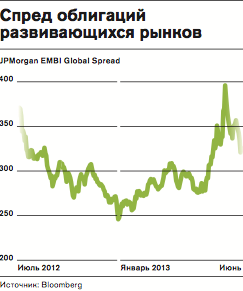

Госбумаги вступают в длительную полосу медвежьего рынка, однако движение цен в начале лета было слишком резким. Например, индекс суверенных облигаций развивающихся стран потерял к концу июня 12%. За последние пять лет сопоставимые по масштабам падения случались только во время кризиса 2008 года. Как и в кризисный год, падение облигаций развивающихся рынков было вызвано не только ростом доходности американских бумаг, но и расширением спредов. Обычно расширение спредов — это следствие ухудшения кредитоспособности страны-эмитента и сомнений инвесторов в способности обслуживать долги. Едва ли в экономике развивающихся стран за последние полгода произошли столь пагубные изменения, чтобы оправдать ими подобное движение.

По данным аналитической компании The Macro Research Board, отношение долга к ВВП в развивающихся странах остается на исторически низких уровнях — менее 25%, что в разы ниже соответствующего показателя для развитых экономик. Расходы на обслуживание внешнего долга тоже невысоки, около 27% от годового объема экспорта. Даже если глобальные ученые ставки вырастут, подавляющее большинство развивающихся стран не испытает никаких трудностей с выплатой процентов. Наконец, развивающиеся страны преимущественно имеют профицитный счет текущих операций, следовательно, зависимость их экономик от общемирового уровня ликвидности не так велика, как была, например, в 1990-е годы. Таким образом, страхи по поводу «пересыхания денежных рек» сильно преувеличены. Ни один из крупнейших глобальных центральных банков сегодня не может позволить себе ужесточения кредитно-денежной политики, и все они в той или иной форме проводят прямое денежное стимулирование своих экономик, что вызывает избыток ликвидности на финансовых рынках.

Низкие ставки заставляют инвесторов возвращаться в высокодоходные сегменты. Кроме того, исторически улучшение общемировой экономической ситуации всегда сопровождалось сужением спредов облигаций развивающихся рынков. После последнего скачка доходности американских госбумаг риск изменения процентной ставки уже учтен в цене. Соответственно, если предположить, что спреды суверенных облигаций развивающихся рынков вновь вернутся к уровню 270–250 пунктов, инвесторы имеют неплохие шансы заработать.

В корпоративном сегменте интересными будут финансовый и потребительский секторы, телекомы, сфера ЖКХ. Стоит с опаской отнестись к облигациям компаний в области металлургии и полезных ископаемых, которые страдают от замедления экономики Китая.