Сергей Романчук: "Если вы не знаете, откуда изымается прибыль, то, скорее всего, ее делают на вас"

Борис Грозовский: Добрый вечер, дорогие друзья. Сегодня четвертая лекция из цикла «Практические финансы», который проводит по вторникам Фонд Егора Гайдара. Посвящена она валютному рынку, а Сергей Романчук – большой любимец и медиа, и, можно так сказать, регуляторов, которые очень прислушиваются к его взглядам и советам.

Тема игры на валютном рынке и того, насколько вообще простые «физики», физические лица могут на этом рынке зарабатывать, стала у нас особенно популярной в те годы, когда «фондовый рынок» приказал долго жить и люди, у которых есть большая склонность к риску, стали пытаться что-то на этом рынке делать. Отсюда самые разные реакции. В частности, мои коллеги из Гайдаровского фонда рассказывают, что они с этим столкнулись, когда делали рассылку по этой лекции. Из-за самого слова «форекс» письмо от Фонда Егора Гайдара, в котором сообщалось о том, что мы проводим такую лекцию, могло попасть в спам. Это очень показательно – большинство почтовых систем, защищающих своих пользователей, слово «форекс» ввели в разряд признаков спама.

Само по себе это, конечно, о валютном рынке ничего дурного не говорит. Тема страшно интересная с финансовой точки зрения – как в принципе устроен бизнес форекс-фирм, и могут ли физические лица не только становиться в отношениях с форекс-фирмами потерпевшей стороной, но и зарабатывать. Второй аспект этой темы – уже не столько финансовый, сколько чисто экономический: можно ли в России прогнозировать валютный курс, от каких параметров он зависит и, наверное, Сергей этого отчасти тоже коснется, каковы альтернативы политики регулятора – политики Нацбанка, Центробанка в отношении валютного курса. Сергей, пожалуйста.

Сергей Романчук: Добрый вечер. Сегодня я попытаюсь рассказать об этом очень интересном предмете и хотел бы построить выступление, наверное, не в формате лекции, а больше в формате общения. Поэтому, если у кого будут возникать вопросы, не ждите окончания – задавайте вопросы по ходу. И сначала я хотел бы обратиться к уважаемой аудитории с вопросом: у кого был тот или иной опыт работы на форексе – открывать счета, что-то торговать? Я увидел две руки. Три. Ну, что ж, у нас сегодня аудитория, которая на собственной шкуре пока не испытала. Это очень умная аудитория, она хочет учиться на ошибках других, что, в общем, замечательно.

Последнее время форекс, наверное, занял место чего-то, с одной стороны, привлекательного, с другой стороны, немножко запретного. Те, кто предлагают эти услуги, позиционируют их как что-то очень притягательное, сексуальное, то, что может принести успех в жизни. С другой стороны, форекс стал словом ругательным. И, как ни удивительно, это слово закрепилось в сознании не только граждан, но и регулятора именно с этой стороны. Например, даже специальный закон, который должен регулировать эту деятельность у нас в стране, выделил категорию фирм, которые оказывают такие услуги населению, в отдельный вид юридических лиц – форекс-дилеров. При этом во всех документах тот форекс, который связан с предоставлением услуг физическим лицам, отделяется от большого валютного рынка, на котором совершаются огромные сделки, на котором экспортеры продают валюту, а импортеры ее покупают, и на котором совершаются капитальные операции.

Я думаю, что для начала лучше всего о рынке может рассказать народный фольклор. Думаю, что следующий ролик многие из вас видели, но в разной озвучке. Потому что его очень любят использовать для объяснения каких-то простых, но очень ярких вещей разные народные юмористы. Я не нашел ничего лучше для того, чтобы начать сегодняшнее выступление.

Вот, собственно, вы прослушали краткое содержание сегодняшней лекции. Я постараюсь расшифровать, может быть, те термины, которые остались неясными, но, думаю, суть вы уловили.

Что такое «прикрутили котировки к метаку»? На самом деле, рынок устроен таким образом, что, в основном, все фирмы, которые работают с частными клиентами, используют один и тот же софт – они сами софт не пишут, а заключают договор с компанией-разработчиком метатрейдера, которая, собственно, и является оболочкой, доставляющей цены от их генератора к их потребителям. Что такое «генератор цен», price engine, мы с вами обсудим позднее.

«Депозиты от 20 долларов» – почему важно, что от 20 долларов? Почему именно такое маленькое число? Это очень низкий порог доступа, соответственно, вы можете привлечь кого угодно. Но самое главное – чем меньше ваш депозит и чем больше плечо, тем гарантированнее и быстрее клиент, который открывает позицию, лишится своих денег, лишится своих 20 долларов. Однако они обсуждали еще одну ситуацию – а вдруг придет большой клиент, большие деньги? И, собственно, вокруг этого события и велась интрига.

На самом деле, здесь была показана только одна сторона, а именно – фирма делала все для того, чтобы клиент с большими деньгами проиграл. Но у этой ситуации есть несколько выходов – не только такой. И мы обсудим, какие здесь могут быть выходы. Как правило, у фирм, которые оказывают услуги на этом рынке, есть две книжки – «книжка А» и «книжка B». Книжкой А позиция перекрывается, книжкой B не перекрываются. Так вот, наш Центральный банк считает, что бывают только книжки B. То есть форексные фирмы никого не перекрывают на рынке, а являются чистым казино, что на самом деле в общем случае не так.

«Специально уводили их в минус» – что имеется в виду? Валютный рынок, в отличие от фондового, не является рынком централизованным. Хотя, если говорить о фондовом, там тоже различная степень локализации, потому что одни и те же акции, в принципе, могут в том или ином виде торговаться в разных местах. Но основа валютного рынка заключается в том, что те цены, которые получает клиент, не идут от какой-то центральной книжки, и сказать, сколько сейчас стоит евро к доллару, с определенной степенью уверенности можно – в зависимости от того, кто кому дает цену, эта цена будет разной. Конечно, рынок эволюционирует и эволюционирует в сторону приближения к фондовому рынку. Но остается такой момент – когда вы работаете с одним маркет-мейкером, поставщиком ликвидности, и не имеете возможность совершать сделки с разными, те цены, которые получает клиент, могут отличаться от тех цен, которые превалируют на валютном рынке.

«Часто выводит» – это, соответственно, не допускает большого депозита, тем самым уменьшает кредитный риск на этого форексного дилера-брокера. «Поставить лося» – ну, я думаю, многие знают, и здесь это написано. Stop loss – это второй тип ордера, когда клиент открывает позицию, и это значит, что он берет риск, эквивалентный тому, как если бы он купил миллион долларов и, например, продаст его по курсу выше и тогда заработает, это будет take profit, или же курс пойдет в противоположную сторону, доллар будет, например, дешеветь к рублю или евро дешеветь к доллару, и, соответственно, клиенту придется зафиксировать убыток. От английского «stop loss» – это ограничение убытка. «Take Profit» – это закрытие прибыльной позиции.

«Включай волатильность на полную» – на самом деле, это не придумки, можно посмотреть различные практики в интернете. Действительно, особенно в ночное время, во время маленькой ликвидности те цены, которые получает клиент, могут очень сильно отличаться от того, что есть на рынке. Более того, разные клиенты одной и той же фирмы могут получить разные цены. Есть софт, который специально, видя позицию клиента, когда клиент подводит мышку к стороне покупки, немножко задирает сторону покупки и наоборот. Глазу это практически незаметно на таком достаточно высокочастотном рынке. Но такая вещь, как нереальные цены, присутствует.

«Маржин-колы» – это ситуация, когда у клиента становится недостаточно денег на счету. Предположим, что он внес пресловутые 10 тысяч долларов и с изменением рынка 9 тысяч из них он проиграл. В зависимости от различных фирм есть разный уровень, когда происходит margin call. Как правило, не ждут, когда у клиента переоценится депозит, полностью уйдет в убыток. Остается некоторый запас, после чего клиента просят либо закрыть позицию, либо довнести еще деньги на счет. Вот такое требование брокера называется «margin call».

Ну и, собственно, основное – «законы Доминиканской Республики». Действительно, до текущего момента основное количество игроков на этом рынке, всех, кто предоставляет услуги по торговле для физических лиц, все-таки были оффшорными компаниями. Есть исключения. Несколько российских банков делают это от своего юридического лица, инкорпорированного в Москве, но и некоторые банки делают это из своих кипрских «дочек» и так далее. Основное здесь – вы не найдете концов, когда и если решите серьезно озаботиться тем, чтобы вернуть свои деньги.

Ну и немножко поговорим о том, как в целом устроен валютный рынок, вокруг которого мы торгуем. На самом деле, существует большой, настоящий валютный рынок, который ничем не хуже и не лучше, а вернее, даже во многом лучше, чем любой сегмент финансового рынка – будь то акции, производные, фьючерсы. Чем он лучше? Тем, что он самый ликвидный, самый большой, на нем максимальное количество участников. И, по сути дела, он является самым важным с точки зрения кровеносной системы всего денежного оборота в мире, обеспечивая возможность экспортно-импортных операций, возможность товарообмена. И на нем действуют разные участники. C течением времени этот рынок эволюционировал. Когда мы жили в эпоху фиксированных курсов и с теми технологиями, которые тогда были, – это было одно. Когда мы перешли к плавающим курсам – сейчас рынок постоянно находится в состоянии трансформации.

Основные участники. В прошлом рынок делался так называемыми банками-маркетмейкерами, которые выставляли двунаправленные котировки на покупку и продажу определенной пары валют, то есть одну валюту за другую, напрямую друг другу. Либо использовали так называемую инфраструктуру голосовых брокеров. Собственно, идея понятна. За банком, как правило, стоит клиент. Клиент хочет совершить сделку. Соответственно, изначально у дилера получается заявка. Дальше он спрашивает цену на эту сумму у своих контрагентов, получает двунаправленную котировку Bid и Offer. Также может узнать, а что там поставили из заявок на так называемого голосового брокера. И вот в таком ручном режиме рынок существовал достаточно долго. Соответственно, он был не настолько быстрым, как сейчас, но реагировал, безусловно, на большие события мгновенно.

Я начал свою карьеру в качестве трейдера в Металлинвестбанке в 1995 году. Тогда я учился на четвертом курсе физического факультета МГУ, и для меня, конечно, это было совершенно новое. Тогда никто еще не знал вообще, что с этим делать, как быть. Было несколько ребят, которые работали еще во Внешторгбанке. Ну и, собственно, профессиональных трейдеров не было. И мы привыкли, мы вошли в этот рынок, слыша его, как музыку. Потому что голосовые брокеры, которые собирали цены с банков, торговали между собой (так называемый interbank market, межбанковский рынок), кричали громко в спикерфоны те цены, лучшие, которые у них были, на какие суммы. Соответственно, работа, в основном, заключалась в том, чтобы слышать, какие идут цены, и, отталкиваясь от динамики рынка, воспринимаемой на слух, предлагать те или иные цены другим контрагентам и клиентам. Затем технологии привели к тому, что появились электронные брокеры (например, EBS), которые заменили голосовых брокеров. И вместо того чтобы взять трубку и предложить брокеру купить или продать миллион долларов, или 5 миллионов, или 10 миллионов – в основном, это круглые суммы – по той или иной цене, соответственно, эти заявки начали ставиться на электронные площадки.

С течением времени, например, у нас в стране валютный рынок поселился в основном на Московской бирже. Опять же, в 1995 еще году впервые возникла сама идея, и к 1997 году перед началом кризиса уже были достаточно развиты электронные торги. Правда, было немного банков, и мы были первыми, кто построил робота (дальше будем говорить о том, что это такое) для того, чтобы полуавтоматическим образом под контролем трейдера перемещать заявки на биржи.

Биржа, помимо обычной площадки брокера, оказывает еще такой важный сервис, как услуги центрального контрагента. Именно она нивелирует риск не-поставки со стороны другого участника торгов. Не секрет, что всякое случается с банками, оно случается не только у нас, а во всем мире. И если у вас накопилось довольно большое количество открытых позиций с контрагентом, то он может не пережить – такое бывает – следующую ночь, и окажется, что вы свою часть по сделке выполнили, а контрагент другую валюту вам не поставил. Это ситуация дефолта, в которую можно легко попасть и которая на валютном рынке случалась. Сейчас в основном все расчеты происходят между, скажем так, развитыми банками в свободно конвертируемых валютах, с использованием той или иной посреднической инфраструктуры для собственно расчетов.

У нас для этого используется Московская биржа, которая нивелирует все риски, включая рыночные. А с международным рынком в основном все расчеты происходят на базе так называемого американского банка CLS – Continuous Linked Settlement, который следит за тем, что оказывает сервис «поставка против платежа». Когда он видит, что от одного банка пришли деньги, он освобождает платеж в сторону другого банка. И вокруг всего этого нарастает экосистема, окружение, которое заключается в том, что разные посредники так или иначе обеспечивают доступ на рынок. Или не обеспечивают доступ, а имитируют.

В основном дифференциация между различными бизнес-моделями построена именно на этом – выводится ли интерес клиента на рынок или не выводится? Есть несколько кластеров, на которых эта ликвидность концентрируется в зависимости от пар валют. Как правило, есть одна превалирующая площадка и другие, которые с ней как бы конкурируют. Скажем, пара евро-доллар торгуется везде, а какие-то другие пары концентрируются где-то. Важная часть той трансформации, которая происходит сейчас с рынком, заключается, по сути дела, в выдавливании непосредственно банков из профессиональной деятельности, в которой они брали риск, и приходе туда других юридических лиц. Как правило, это различные algo-фонды. В качестве примера – HFT (от High-frequency trading), то есть фирма, которая осуществляет высокочастотную торговлю. И вот на смену банкам пришли именно эти фирмы. Это фонды, у которых есть достаточно капитала для того, чтобы брать краткосрочный риск. И сейчас они становятся главными маркет-мейкерами. Естественно, люди, которые там работают, как правило, возглавляли соответствующие отделы в банках.

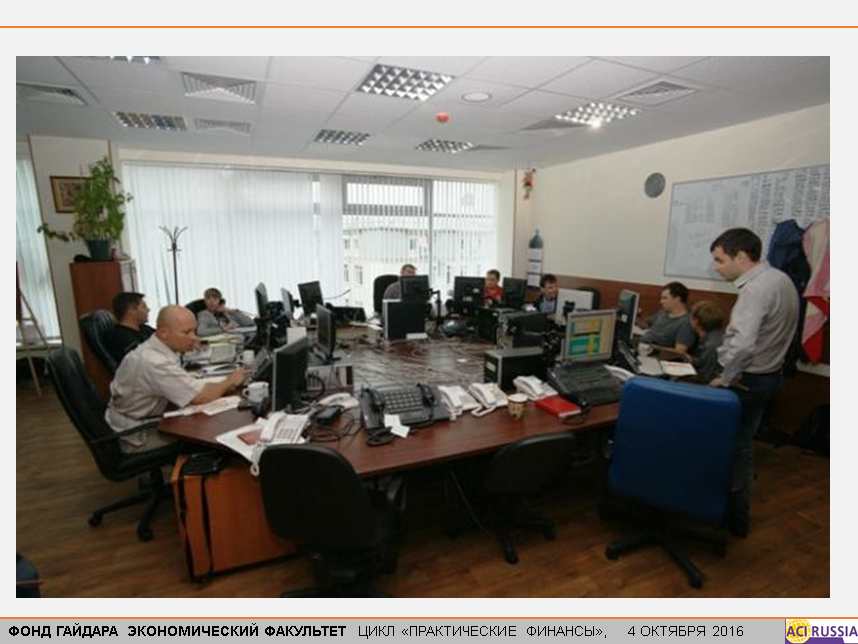

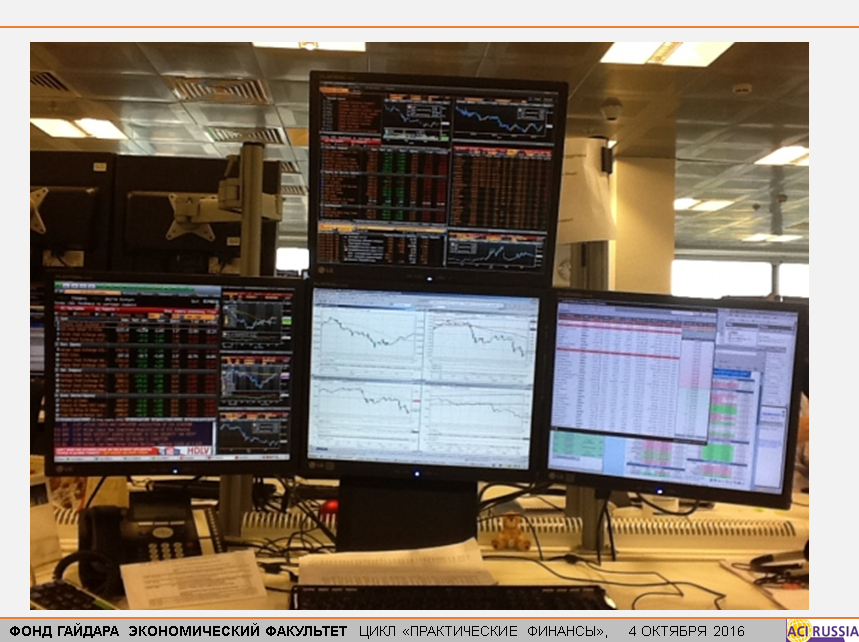

Как выглядит примерно зал голосового брокера: телефоны, борды, связывающие с несколькими клиентами, которые обслуживаются, – и, собственно, типичное место работы валютного трейдера в фонде или в банке – у вас несколько экранов, и вы следите за тем, что происходит на рынке.

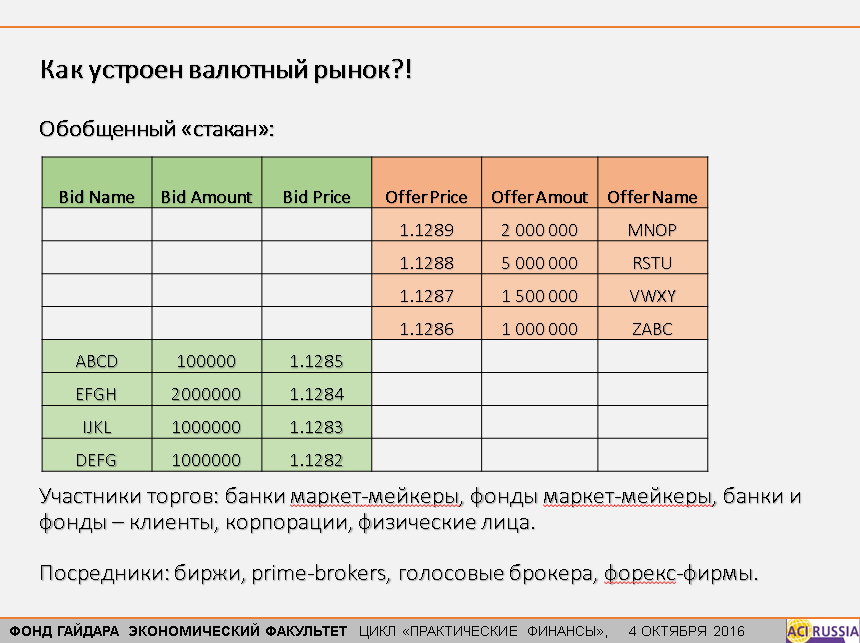

Я попытался изобразить схематически, как устроен валютный рынок, имея в виду, что, говоря о нем, мы должны понимать, что есть некий обобщенный «стакан», в котором присутствуют лоты на покупку и на продажу. Здесь, например, мы видим, что есть заявки на различные суммы по разным ценам – это желающие купить, которые эту заявку фиксируют тем или иным образом, то есть выставляют на какую-то электронную платформу, либо, соответственно, дают устный приказ трейдеру на продажу.

Мы прошлись более-менее по всем участникам торгов, которые являются теми, кто берет риск – их называют маркет-мейкерами; для тех, которые риск не берут, функция рынка – это предоставить ликвидность. Если, скажем, я экспортная компания, у меня есть выручка, я продаю валюту, получаю рубли – собственно, за тем я туда и пришел, у меня нет задачи заработать на этом. То же самое для клиента, который хочет купить валюту, например, с целью сбережений. Корпорации, физические лица, посредники – биржи, прайм-брокеры, которые также обеспечивают посредническую функцию между различными сторонами для расчетов, и голосовые брокеры и форекс-фирмы. Вот на этих самых форекс-фирмах мы еще чуть-чуть остановимся в дальнейшем.

Для примера я привожу эту картинку – как сейчас выглядит схематично рынок на Московской бирже за полчаса торгов. Соответственно, на нижнем графике вы видите объемы, которые проходили в ту или иную секунду на покупку или продажу. Если кто-то активно покупает, то есть покупает по верхней цене по офферу, – это покупка, если продает – он продает по нижней цене. Обратите внимание, что график нельзя представлять как одномерную тонкую линию. График цен у вас зависит от объема и представляет собой некую полосу, которая постоянно меняется. И в этом, на самом деле, основа понимания того, можно заработать на рынке или нельзя, потому что нужно представить рынок не в виде одномерного графика, который меняется как-то по плоскости, а в виде полосы. И в том случае, если вы продаете, если вы клиент – вы не можете продать по верху диапазона, вы продаете по низу диапазона. Если вы хотите потом обратно откупить, вы покупаете по верху диапазона. Поэтому, если цена не изменилась, вы отдаете так называемый spread – разницу между ценой на покупку и ценой на продажу.

Хорошая новость заключается в том, что для тех, кто торгует маленькими объемами, ширина этой ленты меньше. В частности, здесь разным цветом показана схематически котировка на разную ликвидность, начиная от 1 тысячи и заканчивая 20 миллионами. Красным и зеленым – это те реальные сделки, которые происходили на бирже. Внизу – их объемы. Таким образом, с течением времени вы понимаете, что каждый раз, когда вы, не выставляя сами бид или офер, делаете сделку, вы платите этот самые спред. Возникает вопрос: а если я буду сам выставлять котировки на покупку или на продажу – может быть, это способ заработать? Может быть! А может быть, и нет. И об этом, собственно, мы поговорим дальше.

pagebreak

Таким образом, с точки зрения форексных фирм, которые могут предоставлять услуги на валютном рынке для частных граждан, существует две модели – Дилер и Брокер. Дилер: фирма несет рыночный риск, все, что заработала фирма, проиграл клиент, и наоборот. Фирма не выводит эти заявки на рынок, она несет риски сама. И вторая схема – Брокер. Обычная брокерская схема, когда брокер может брать комиссию, а может брать разницу в спреде, но не несет никакого рыночного риска. Все, что он купил у клиента, он сразу же продал поставщику ликвидности.

Плюсы и минусы. В дилерской схеме могут быть любые цены. Но любые, кстати говоря, могут быть для клиентов в какой-то момент более завлекательными, чем в брокерской схеме. Здесь уже вопрос деловой репутации и ваших предположений, как будет действовать фирма. В случае же брокерского доступа на рынок у вас есть некая уверенность в реальности цен и в том, что фирма добросовестно выполняет свои обязанности. Но при этом интересным образом оказывается, что в каких-то случаях кредитный риск фирмы срабатывает в ту сторону, что фирма может, на самом деле, если она работает по брокерской схеме, остаться в убытке, разориться, как это случилось с фирмой FXCM или, например, Alpari UK. Потому что они как раз работали добросовестно. И в случае очень резких движений на валютном рынке оказывается, что фирма не успевает сделать тот самый «маржин кол», клиент не может донести за долю секунды, за которую движется рынок, следующий платеж – а его может и не быть. Его убыток, по сути дела, ограничен в случае физлица тем, что у него есть на счету. Если это корпоративные клиенты, остаются обязательства на большую сумму. Но так или иначе очевидно, что кто-то не расплатится.

Этот риск сработал в 2015 году в январе, когда швейцарский центральный банк резко изменил условия торгов на евро к швейцарскому франку: была жесткая привязка, он перешел к плавающему курсу, и франк подорожал на 40% в течение одного дня. Примерно то же самое, что случилось у нас с рублем 15 декабря 2014 года.

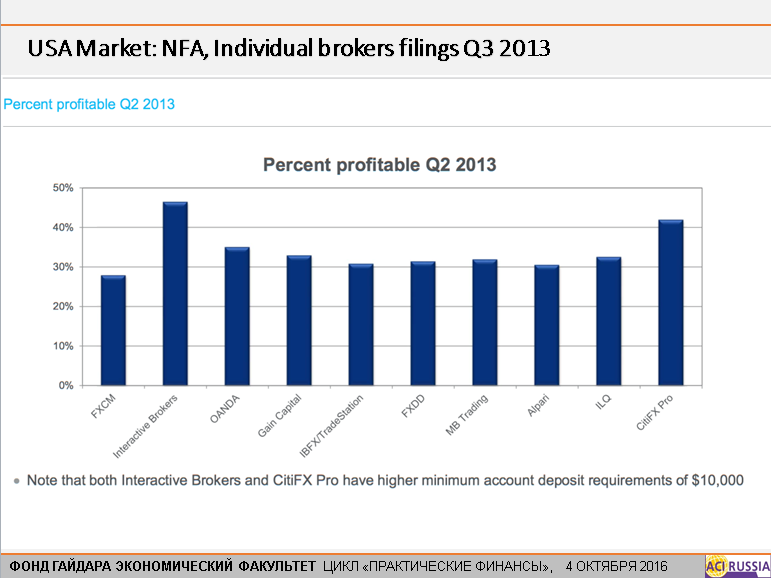

Посмотрим на то, каковы же результаты клиентов при работе на форексе с разными фирмами. У меня нет российской статистики. Та статистика, которую я успел найти, относится к американскому рынку. Мы видим, что в течение одного квартала процент клиентов, находящихся в прибыли, ни у одного форексного дилера-брокера не превышает 50%. Таким образом, все теряют деньги. При этом мы видим, что по сути дела, две трети клиентов деньги потеряли в среднем за один квартал. Это означает, что, скорее всего, год переживут не многие. Это официальная статистика от американского регулятора.

На валютном рынке есть разные инструменты. Я думаю, что у нас сейчас нет задачи и возможности рассказывать о них. Но я хотел бы отметить одну деталь. Кроме непосредственно потери на спреде – когда вы покупаете чуть дороже середины рынка, а продаете чуть ниже, – есть такая вещь, как плата за перенос позиции – так ее игриво называют валютные фирмы. Ноги ее растут из так называемого свопа. Смысл заключается в том, что, когда вы купили или продали валюту на споте (а валютный рынок, в основном, торгуется именно там), вам бы нужно сделать поставку, то есть расплатиться по сделке. Но вы же хотите только заработать – вам эта валюта не нужна. И в таком случае вы совершаете процедуру переноса позиции, которая на финансовом языке называется своп – когда вы покупаете валюту с одной датой и продаете ее на следующей, или наоборот. Таким образом, этот самый своп представляет собой еще одну плату, носящую комиссионный характер. И даже если вы не будете делать много сделок, вы будете каждый день терять на свопе.

Так вот, основной бизнес компаний, которые работают по брокерской схеме, заключается в том, что они почти ничего не зарабатывают на рыночном риске, перекрывая клиентов – ну, почти один в один, чуть-чуть зарабатывают, но каждый день они имеют так называемые свои полпипса, то есть примерно полспреда рыночного на СВОПе. Тем самым клиент, оставляя позицию надолго, практически обречен на то, чтобы с течением времени отдать все свои деньги. Таким образом, мы можем подразделить фирмы, которые работают, на так называемые «лохотроны» и «кухни». Это те, которые генерируют нереальные цены и используют различные трюки для того, чтобы играть против своих клиентов.

Есть так называемые фонд-гуру – это те ребята, крутые математики, которые разработали алгоритмы, которые могут победить рынок и которые, как правило, собирают деньги у других незадачливых инвесторов. У нас не так давно на российском рынке был такой случай компании Blackfield Сapital, про которую писали в Forbes и которая сумела набрать довольно-таки квалифицированный персонал, работавший до этого в ведущих инвестбанках, и убедила в том, что у них прекрасные алгоритмы, помогающие зарабатывать деньги. Ну и в какой-то момент они просто не сумели расплатиться. А им удалось собрать несколько десятков миллионов долларов.

Дальше, более-менее честный способ отъема денег – это брокер, который зарабатывает чуть-чуть на комиссиях и на свопах, но постоянно. Ну и собственно, «казино» в целом описывает, наверное, весь этот спектр бизнес-моделей. К примеру, возьмем типичные параметры одного кипрского форекс-брокера, который рекламируется крупнейшим российским банком, имеющим там свою долю в бизнесе. Мы видим, что типичный спред на евро-доллар, что висит у них на сайте, это 3 пипса. А вот так называемая комиссия за перенос позиции – 0,03 и -0,6. То есть 0,63 пипса вы будете платить каждый день за перенос позиции. При этом на профессиональном рынке, на том самом оптовом, евро-доллар на один миллион – обычно цена примерно в 0,3 пипса. Это означает, что брокер с вас берет в 10 раз больший спред, плюс он каждый раз забирает еще 0,6 за перенос. С такой ситуацией заработать невозможно.

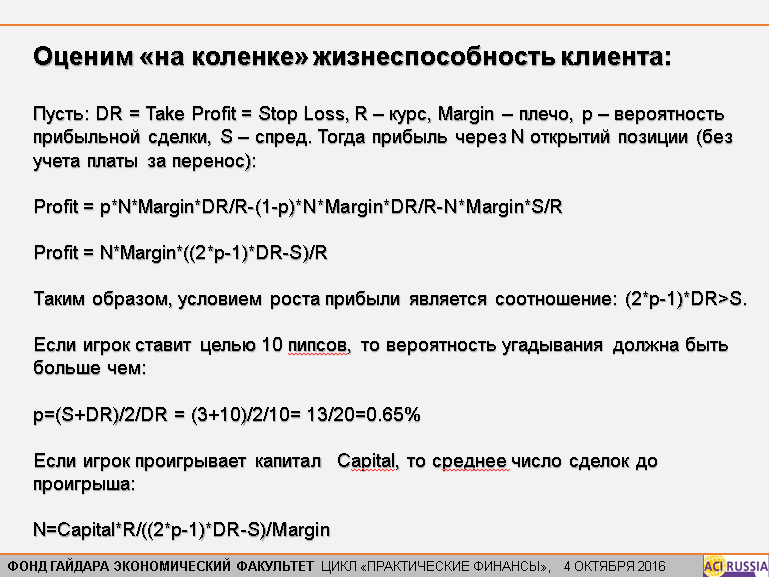

Здесь я привел простейший расчет того, как оценить, с какой вероятностью вы должны угадывать для того, чтобы суметь выжить в определенных условиях. Идея расчета очень проста. Предположим, что вы открываете позицию и ждете, когда у вас изменится курс на величину DR, равную Take Profit и Stop Loss. И у вас есть некоторая вероятность заработать p и вероятность 1-p проиграть на каждой сделке. В таком случае простейшая формула, которая показывает прибыль, убыток и последнее слагаемое – то, что вы теряете на спреде, доказывает, что, например, если вы поставите своей целью 10 пепсов и спред у вас будет 3%, вам нужно угадывать в 65% случаев из 35. Ну, надо ли объяснять, что никакие самые крутые методы не могут обеспечить вот такую большую вероятность выигрыша в высокочастотной торговле. Как правило, шансы могут чуть-чуть смещаться теми или иными статистическими алгоритмами, но весь тот выигрыш, который получается, в результате съедается комиссиями или спредами.

Какие есть примеры того, как деньги терялись на глобальном валютном рынке клиентами по всему миру. Был такой крупнейший международный американский брокер Refco, который оказывал брокерские услуги на всех сегментах финансового рынка. Что случилось: американский регулятор не смог за ним усмотреть, мошенническая схема. По сути дела, те люди, которые не должны были брать риск – компания не должна была брать риск, должна была быть брокером, все-таки брала риск на деньги клиентов. Таким образом, даже самая замечательная юрисдикция не может вас полностью защитить. Есть случай Blackfield Сapital, нашумевший в октябре 2014 года. Это совершенно сказочная история, когда люди устраивали фантастические вечеринки, прекрасно рассказывали о том, какие они все из себя умные и молодцы, как они зарабатывают, показывали прекрасный трек-рекорд. Ну, закончилось тем, чем закончилось.

Случай с Alpari UK – это как раз тот случай, когда компания вела, можно сказать, добросовестный бизнес, потому что работала по брокерской модели. Но пострадала из-за того, что в результате решения швейцарского Центробанка, которому рынок доверял, франк укрепился по отношению к евро за один день больше чем на 30%. Собственно, из-за этого случилось большое движение, когда он, по сути дела, обманул рынок, убрав эту привязку. Вы видите, что евро к швейцарскому франку находился на уровне примерно 1,23. И вот этот прострел вниз – это примерно одна минута. При том что вы видите, что это – кварталы. При этом надо сказать, что в электронной торговой системе сделка прошла по ноль, ровно по ноль. Почему? Потому что сейчас система устроена таким образом, что, в основном, все торгуется электронно. И когда вот эти самые «стоп лоссы», про которых наш первый спикер рассказывал в самом начале лекции, стали срабатывать, пошла такая цепная реакция. Алгоритмы пытались выскочить из позиций, закрывая тех клиентов, у которых срабатывали «стоп-лоссы», и в принципе, это протащило до нуля. Затем платформа, поговорив с другими дилерами, договорилась считать это низом. Все сделки, которые были ниже, канцелировали, считая, что это был нереальный рынок.

Помимо этого, на валютном рынке сейчас происходят многочисленные скандалы. Он находится под пристальным взглядом всех основных мировых регуляторов – и ФРС, и Банка Англии, который выпустил специальный доклад на тему, как бы нам обустроить валютный рынок. Сейчас специальный комитет в Базеле вырабатывает правила того, как нужно торговать на рынке профессионалам между собой, чтобы рынок был честным и прозрачным. При этом банки по результатам расследований различных скандалов несут колоссальные потери в виде штрафов. И это такой бич, который сейчас приводит к тому, что даже крупнейшие банки находятся под риском того, что они станут банкротом. Последние опасения были связаны с Дойче Банком, трейдеры которого на разных схемах нарушали правила, как решил регулятор.

Помимо того, что я работаю в банке, я являюсь президентом ассоциации ACI The Financial Markets Association, она является частью мировой ассоциации, которая объединяет профессиональных участников финансовых рынков, прежде всего, валютных. И, собственно, то, что является нашей сверхзадачей – это регулирование, которое должно нам помочь избегать подобного рода случаев, выработать самостоятельно и предложить центральным банкам в качестве готового решения. К концу года должна быть версия такого Single Global Model Code, который объединит тот код поведения, который был разработан еще в 60-х и, наверное, 70-х годах прошлого века. На него можно сдать – это сертификаты ACI – для того, чтобы понимать, как работает рынок в деталях, как посчитать те или иные величины и, собственно, самое важное – как можно и как нельзя себя вести, что такое хорошо и что такое плохо.

Однако возникает вопрос. Вот я вам рассказываю, что заработать на рынке нельзя, все терпят убытки. Но ведь есть же те, кто зарабатывает, да? Есть же не только такие алгоформы, которые кидают клиентов, есть еще и успешные? На эту тему существует наука, со своими гипотезами, со своими аксиомами, постулатами. И, я думаю, те, кто изучал финансы, знают, что есть так называемая гипотеза эффективного рынка, смысл которой заключается в том, что обыграть рынок нельзя. Вся информация, которая есть в природе, уже заключена в ценах. Поэтому пытаться изобрести метод, который позволял бы этот рынок победить, в общем-то, невозможно. Я хочу сказать, что на основании анализа того, как проходит информация по рынку, для человека-новичка, человека со стороны, человека-любителя ситуация еще хуже. Конечно, тут не равные шансы. Но, с другой стороны, это означает, что в силу того, что асимметрия информации все-таки присутствует, на рынке заработать можно. Но только в том случае, если вы являетесь крупье. Если вы не пришли в казино делать ставки, а являетесь либо частью инфраструктуры, либо той стороной, у которой есть доступ к информации.

pagebreak

Наверное, классические известные случаи, когда говорят об успехе в торговле на форексе, связаны с именем Джорджа Сороса. При этом надо сказать, что вошедший во все книги случай, когда он якобы победил Банк Англии, сделал ставку против фунта, против немецкой марки, занял позицию на 15 миллиардов марок и заработал от 1 до 1,5 миллиардов, – это в движении. Конечно же, читая в разном изложении, видишь, что это некий миф в том смысле, что да, человек сделал это, стейтменты это показывают. Но, во-первых, Сорос к тому времени был уже очень опытным торговцем, который не только торговал на валютном рынке, но имел свой макроподход. А во-вторых, он воспользовался классическим случаем и, наверное, самым, действительно, предоставляющим возможности даже физлицам, если мы говорим о заработке, – когда центральные банки пытаются фиксировать курс. Вот когда центральный банк фиксирует курс и идет против рыночных движений, против изменений фундаментальных условий, возникает ситуация, в которой эти шансы 50 на 50 становятся очень неравнозначными. И только удачно попав на это большое движение, можно заработать. История Сороса в этом и заключается. Но при этом надо понимать, что он делает эти ставки постоянно, есть некая регулярность. Если вы сделали это один раз, конечно, ваши шансы, может быть, и отличаются от 50%, но все равно не так сильно, чтобы надеяться, что именно в этом случае вы победите.

Я приведу еще несколько примеров, когда по прошествии времени казалось очевидным, что можно заработать, но чуть позже. А тогда, собственно, что произошло. Если мы сравним: фунт упал к немецкой марке, на самом деле, не так уж и сильно – за один день с уровня где-то 2,85 до 2,50. Если мы это сравним с тем, что было на швейцарском франке в прошлом году, то, конечно, это совсем другой масштаб. Тогда валютный рынок был постабильнее.

Как-то раз в прошлом году – есть такой портал Finbuzz, который печатает различные околорыночные слухи, события, новости – меня заставили поделиться какими-то правилами гуру, сделали такой цикл, пытаясь нащупать какое-то знание, которое получено из опыта людей, работающих на рынке очень долго. И я сформулировал. Но они сформулированы, безусловно, именно в приложении к профессиональному рынку. Что бы я хотел отметить для нас? Наверное, то, что финансовый рынок может быть супермаркетом, а может быть казино. Когда вы идете на финансовый рынок, вы должны прекрасно понимать, зачем вы туда идете. Если вы думаете заработать легких денег, это полностью эквивалентно тому, что вы идете в казино и ставите на рулетке или в другой игре. Соответственно, к этому надо относиться так, что вы только получаете удовольствие. Некоторые не могут без этого. Им хочется ощущать себя причастными к большим деньгам, которые вращаются в этом большом прекрасном финансовом мире. Однако вы можете прийти на рынок, который является супермаркетом. А именно – купить продукт, который вам нужен. Без цели заработать спекулятивную прибыль, а с целью так или иначе уменьшить риски, захеджировать, выработать программу инвестиций. В этом смысле, например, такой инструмент, как фьючерс, где вам не надо переносить позицию каждый день, у вас не съедается комиссия и не надо изымать депозит, подходит гораздо больше.

Представим себе ситуацию, что у вас лежат, например, рубли в банке. Вы получаете по ним процент. Грянул Крым, грянули санкции, и у вас закрались сомнения, выдержит ли доллар. А тут и нефть падает в разы. Что можно сделать? Да, можно захеджироваться. Можно купить фьючерс. Не для того, чтобы продать его тут же, а для того, чтобы в том случае, если это большое неблагоприятное событие случится, вы не потеряли в валюте, не изымая при этом депозит. Подобного рода вещи – адресная покупка тех или иных продуктов – могут принести пользу.

И следующее: если вы не знаете, откуда изымается прибыль, то, скорее всего, эта прибыль делается на вас. Это, в общем, довольно-таки проходная вещь. И еще на чем я хотел остановиться. Я бы модифицировал гипотезу эффективного рынка. Дело в том, что в среднем рынок эффективен. Но, с моей точки зрения, он не эффективен в любой момент времени. Потому что причиной изменения для цен, помимо поступающей информации, являются непосредственно сделки, и всегда, собственно, как бы регуляторы, как бы правила ни прописывали, есть ориджинатор этих изменений. Когда эта информация попадает на рынок, она и меняет цены. Поэтому эффективность есть в среднем, если вы будете смотреть на рынок со стороны как на математический объект. Но в каждой точке есть такой участник рынка, для которого он не эффективен и который может заработать.

Соответственно, если вы думаете и хотите профессионально связать свою жизнь с работой на финансовом рынке, вы должны искать эти точки неэффективности. Например, российский рынок за больше чем 20 лет, которые я на нем работаю, как раз такие точки и предоставлял. То есть кризисы 1998, 2008, 2014 годов являются примерами колоссальной неэффективности рынков, порожденной, прежде всего, решениями регуляторов и политическими решениями. И эта неэффективность видна не только профессионалам. Однако если вы думаете, ну ладно, все равно я попробую, вот на бирже, там фьючерс не переносит позицию, минимальная комиссия, может быть, можно заработать, на наше счастье компания Virtu Financial решила стать публичной, сделать IPO, и раскрыть свою финансовую информацию. А она является одним из крупнейших алгофондов, маркетмейкеров и арбитражеров, которые сводят различные рынки воедино, собирая так называемую безрисковую прибыль.

Представьте себе, что на одной из площадок евро продается по 31, а на другой уже кто-то поставил спрос по 32. Соответственно, если вы одновременно купите по 31 и продадите по 32, вы заработаете практически безрисковую прибыль. Она становится безрисковой только в том случае, если вы можете гарантировать, что вы были самым быстрым – у вас стоит самый быстрый свич, самая быстрая программа и самая быстрая линия между этими двумя различными точками, серверами. Компания занимается именно этим. Вы можете посмотреть, сколько они зарабатывают в периоде и сколько они тратят, инвестируют. Вы видите, что из полного дохода, например, за шесть месяцев 2016 года в 366 миллионов у нас остается за вычетом всех расходов всего лишь 90. И вы понимаете, что если они будут просто 1 раз из 10 опаздывать забрать этот арбитраж, они уже из прибыли перейдут в убыток. Подобного рода технологии очень чувствительны к размеру инвестиций. И в этом смысле частным лицам вряд ли можно рассчитывать на то, что они в этом бизнесе могут преуспеть.

Немножко по поводу российского валютного рынка и валютного рынка вообще. У нас, наверное, не очень много времени для того, чтобы пускаться в макроэкономику. Хотел бы обратить внимание, что все споры вокруг валютных курсов вьются вокруг того, какой должен быть режим валютного курса: «А вот давайте зафиксируем валютный курс, будем его как-то рисовать там, как нужно, чтобы наша экономика росла». Так вот оказывается, что невозможно иметь одновременно фиксированный обменный курс, свободное движение капитала и независимую денежную политику, по сути, устанавливать произвольные процентные ставки. Любая комбинация из этих двух существует, а все три – нет, не существуют. Это так называемая «невозможная троица». Поэтому наш центральный банк сделал выбор, который является ценностным – собственно, это вопрос, что мы считаем более важным – свободный денежный капитал и самостоятельную денежно-кредитную политику, тем самым дав валютному курсу возможность колебаться.

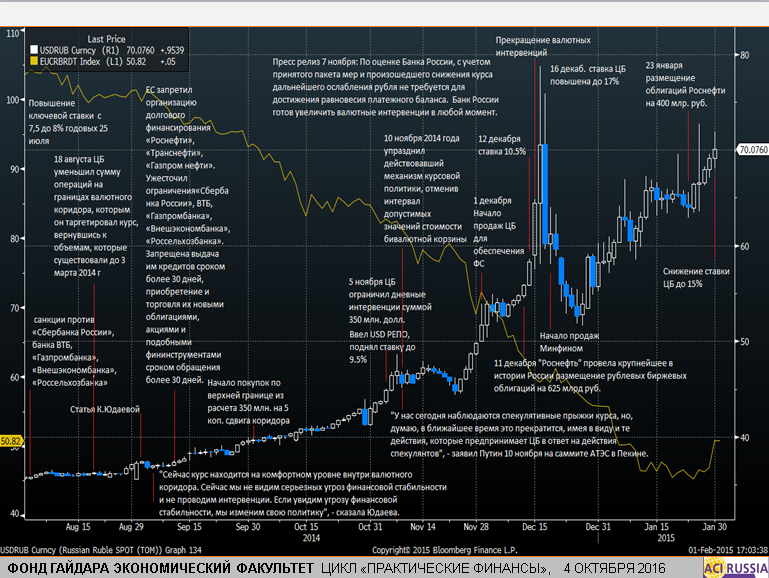

К сожалению, это прошло в известных событиях внешних шоков, которые частично были порождены нашими политическими решениями, частично – это фактор падения нефти, за которым вряд ли нужно искать какую-то конспирологию. И мы видим, что эта траектория так или иначе связана с какими-то событиями, которые объясняют то, что было. Декабрьский пик, который мы видели, был, на самом деле, не обязательным и не отвечающим фундаментальным условиями. Как показывает практика, и со швейцарским банком, и с нашим, если участники рынка в него верят, а он потом не оправдывает ожидания, случаются такого рода эксцессы, которые мы до сих пор расхлебываем в виде повышенной инфляции и в виде очень жесткой денежно-кредитной политики, которая это пытается задавить.

Собственно, причины того, что случилось в 2014 году. Просто хочу обратить ваше внимание, что никакой катастрофы, собственно, и не было. Вот это золотовалютные резервы, которые таким образом здесь уменьшились. Их было еще очень много и непосредственно до нового года в этот тяжелый момент, как мне представляется, можно было с рынка не уходить, и наверное, все было бы более гладко дальше. Уходить нужно тогда, когда спроса на предложения со стороны Центробанка нет, и невозможна ситуация, чтобы спрос продолжался бесконечно в том случае, если все-таки власти вызывают доверие – а власти доверие вызывали.

Существуют различные модели. В российских условиях в силу большой взаимосвязи между таким единственным параметром, как цена на нефть, и, соответственно, доходами экономики в виде экспорта валютный баланс складывается таким образом, что, естественно, чем больше цена на нефть, тем больше мы за нее выручаем. Соответственно, эта валюта продается на внутреннем рынке, покупается для импорта товаров. И, собственно, этот текущий счет нивелируется счетом движения капитала.

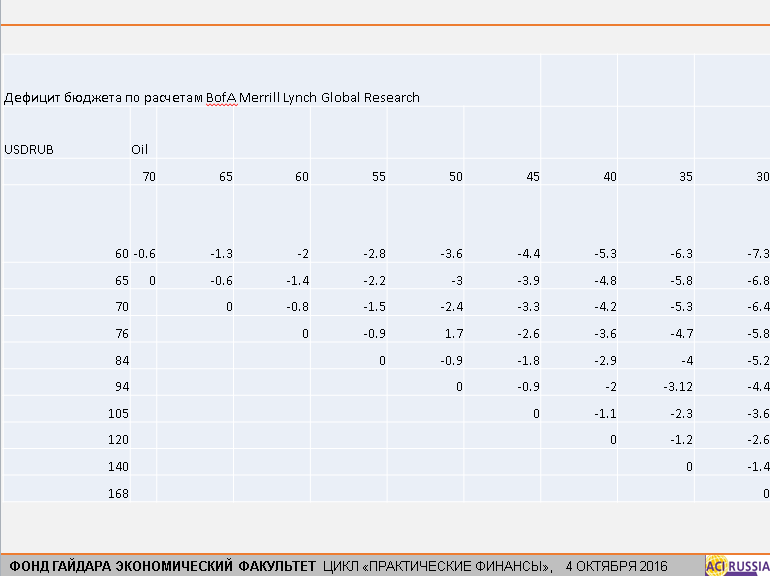

Здесь произведены расчеты зависимости дефицита бюджета от комбинации для прошлого года нефти и курса. Так как бюджет в определенной степени является заложником того, какой будет цена на нефть и каким будет валютный курс, бытовало такое заблуждение – хотя кто-то не считает это заблуждением, а думает, что так и было – что валютный курс специально подстраивался под нужды правительства с тем, чтобы этот дефицит бюджета не был слишком большим. То есть если уж нефть падает, то и курс доллара к рублю повыше. Мои наблюдения заключаются в том, что все-таки это была естественная вещь: рынок сам подстраивался под будущие платежи, исходя из текущей цены нефти.

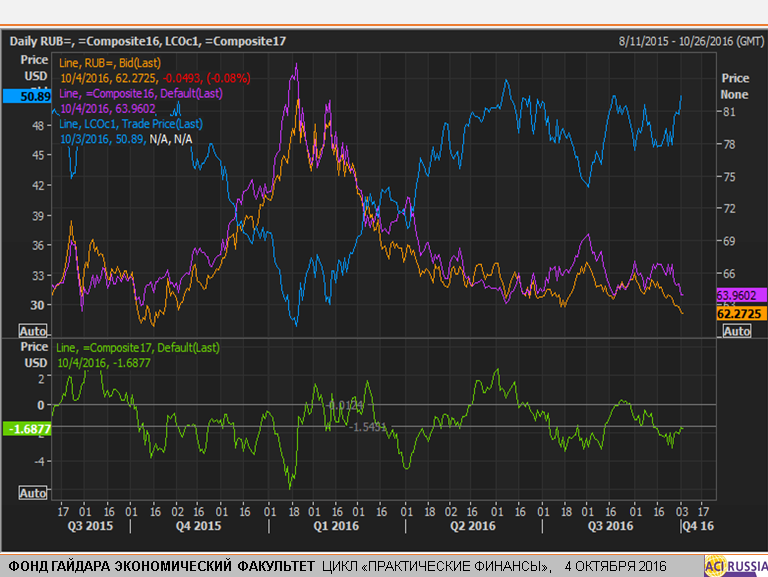

Теперь с точки зрения того, от чего же у нас зависит курс, хотел бы обратить внимание на этот график. Здесь рыжий – это то, как менялся доллар-рубль на самом деле, с III квартала 2015 года и до текущего момента, синим показана цена на нефть, а сиреневый – это просто линейная обратная нефть с коэффициентом корреляции 0.4 чувствительности цены доллара к рублю к цене на нефть. Таим образом, простейшая линейная модель без каких-то коррекций таким образом аппроксимирует движение курса. Собственно, это просто ошибка между моделью (сиреневым) и фактом (рыжим), эти отклонения обусловлены различными локальными событиями, такими как выплаты дивидендов, большие сделки, какие-то политические события. Но в целом, как мы видим, рубль по сути дела остается самой ярко выраженной нефтяной валютой, и другие факторы являются уже величинами второго порядка. Поэтому когда люди прогнозируют курс, ну, в первом приближении это прогноз по нефти, и вряд ли это сильно поменяется. То есть речь идет о том, что, конечно, этот коэффициент зависимости чуть плавает, не показана предыдущая часть, и во время пика он был больше. Но уже практически полтора года мы живем в одной и той же модели без изменения параметров.

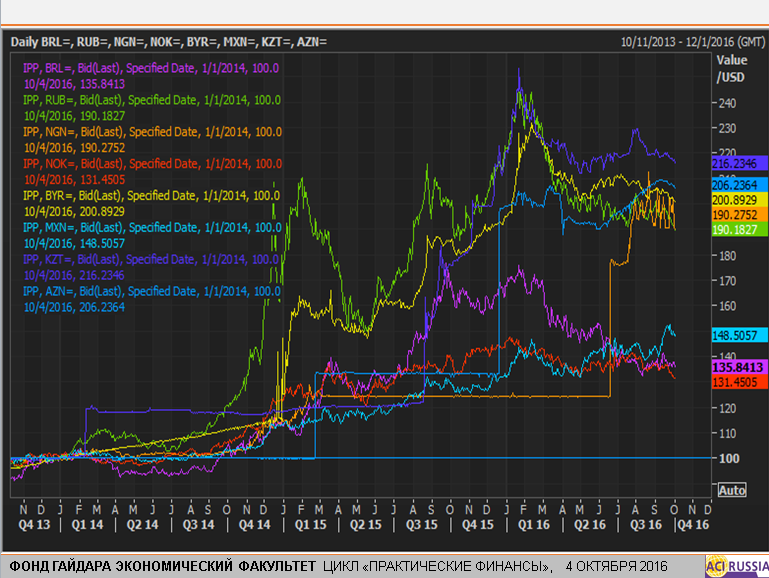

Теперь я покажу, где можно было заработать, с точки зрения макроподхода. Вот это I квартал 2014 года, точка ноль, когда стоимость всех валют, указанных на графике, принята за 100%. Зеленый – это наш многострадальный рубль, доллар к рублю, который пошел быстрее всех, вот пик, и дальше начал колебаться. Для примера валюты других стран, так или иначе относящихся к развивающимся рынкам, экспортирующим различное сырье. Вот, например, бразильский реал – у него плавающий курс, и он таким образом повторял движение. На бразильский реал очень большое влияние оказали политические события – я думаю, многие знают, что произошла отставка президента, и вот мы видим, что, когда оппозиция стала брать власть, реал стал укрепляться. А дальше мы видим валюты, которые ведут себя следующим образом: кто-то явно вручную задают курс, а потом – бах, и мы опять пошли. Что случилось? А это белорусский рубль. Вот здесь его держали, держали, держали, а потом посмотрели на соседей в России, сказали: «Ну и черт с ним, отпускаем!» Ну и практически в процентном отношении пришли туда же.

Смотрим на наших партнеров из Казахстана. Вот тоже у людей была мысль, что стабильный фиксированный курс – это то, что нужно казахской экономике. Здесь, в общем-то, дальше держать оказалось невозможно, и мы тоже приходим туда же. А это нигерийская найра – когда сравнивают Россию с Нигерией в снегах – вот вам доказательство, что так и есть. Отпустили найру – куда она пришла? Да ровно туда же, куда доллар к рублю. Потому что фундаментальные факторы в виде перекошенной структуры экономики, зависящей главным образом от нефтяного экспорта, при постановке реального натурного эксперимента приводит именно к этому. Вот это синим у нас – две большие ступеньки – наши братья из Азербайджана. Вот на этой ситуации, пожалуйста, можно было заработать.

Когда Россия отпустила курс доллара к рублю, ближайшие внешнеторговые соседи (белорусы) и страны с подобной структурой экономики (Казахстан, который практически калька с России) сделали то, что логика событий их заставляла делать. Они не могли держать этот курс. Только в одном случае они могли бы держать – если бы нефть вернулась обратно, где была, и они бы выдержали эту паузу. Некоторые страны Персидского залива продолжают держать. Таким образом, эти ситуации с точки зрения возможностей дают «почувствовать себя Соросом». Причем, как вы видите, заработать можно было гораздо больше, чем Сорос, беря меньший риск.